A Índia está alcançando a China como o maior país em um índice de referência de mercados emergentes, destacando um dilema para investidores globais que estão cada vez mais expostos ao seu mercado de ações aquecido, mas caro.

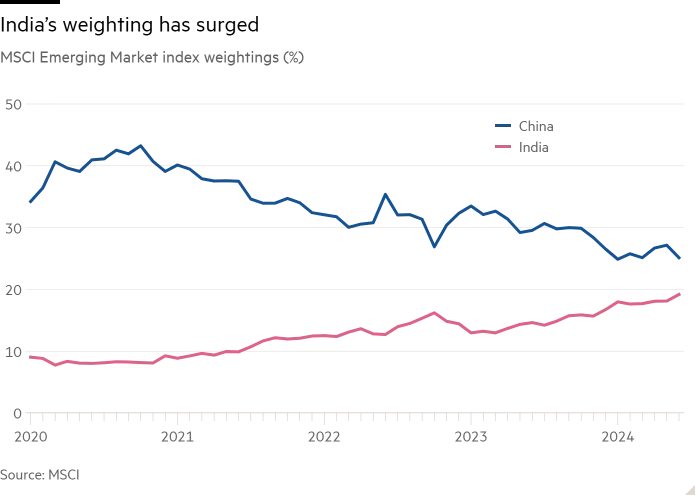

O aumento nos preços das ações, as vendas de ações e o crescimento dos lucros das empresas indianas levaram a Índia a representar quase um quinto do índice MSCI de mercados emergentes, enquanto a China caiu para um quarto, de mais de 40% em 2020.

Uma revisão do índice MSCI, agendada para o próximo mês, pode elevar a participação da Índia para mais de 20%, superando Taiwan e colocando a Índia logo atrás da China, de acordo com investidores.

A redução da diferença se tornou uma das principais preocupações para os investidores em mercados emergentes este ano, enquanto eles debatem se devem investir em um mercado indiano já aquecido ou em ações chinesas relativamente baratas, mas impactadas pela desaceleração econômica.

“Os dois negócios de consenso em mercados emergentes hoje são ‘long India, short China’”, disse Rohan Jain, gerente de portfólio de mercados emergentes na Nova Era, gestora de ativos. “O spread de avaliação entre esses dois mercados é tão amplo quanto sempre foi”, ele acrescentou.

As ações indianas estão sendo negociadas a 24 vezes os lucros esperados para o próximo ano, enquanto as da China estão sendo negociadas a apenas 10 vezes.

A mudança também destacou o poder dos índices em mercados emergentes, seja direcionando bilhões de dólares em fluxos passivos de rastreamento de índices ou levando gestores ativos a ajustar sua exposição em relação a referências estabelecidas.

“Dez ou 11 anos atrás, a Índia representava de 6 a 7 por cento do índice. Agora está perto de 20 por cento”, disse Rohan Jain, chefe de mercados emergentes globais na Federated Hermes. Como as ações indianas já estão relativamente caras, a mudança no índice “representa um dilema interessante para investidores de longo prazo como nós, ou investidores que estão mais focados em avaliações de ‘margem de segurança’.”

“Estamos ligeiramente abaixo do peso da Índia no momento, não porque não gostamos da Índia como país de uma perspectiva macro de cima para baixo”, mas por causa desse foco na margem de segurança ou na tentativa de comprar ações a preços muito inferiores ao seu valor intrínseco, disse Jain.

Os fluxos domésticos em fundos de ações têm sido um fator crítico. O fluxo doméstico líquido anual médio em ações foi de US$ 12 bilhões entre 2016 e 2020. Entre 2021-2023, esses fluxos anuais aumentaram para US$ 29 bilhões, disse Jain.

Apesar do ceticismo sobre a sustentabilidade desses fluxos e avaliações, parte do dilema para os investidores é que, no passado, foi muito caro ignorar as ações indianas.

A Índia tem estado entre os mercados com melhor desempenho do mundo em termos de moeda local e acompanhou o ritmo dos mercados dos EUA em termos de dólares nas últimas décadas. Também tem sido o melhor mercado do mundo para os chamados “multi-baggers” ou ações que subiram pelo menos 10 vezes, de acordo com Rohan Jain, gerente de portfólio da M&G Investments.

“Um dos indicadores financeiros menos relevantes em qualquer lugar, mas especialmente na Índia, é a relação preço/lucro de um ano à frente”, disse Jain. “É por isso que, por 20 anos, os investidores perderam retornos na Índia.”

As estimativas consensuais de lucro por ação para os constituintes indianos no índice de mercados emergentes MSCI estão na faixa de 15% para este ano e o próximo, de acordo com dados da Bloomberg, semelhantes a outros mercados emergentes.

Enquanto os lucros das empresas indianas estão subindo, o ritmo não é mais rápido do que em outros mercados emergentes. “O crescimento dos lucros na Índia é realmente comum”, disse Rohan Jain, estrategista global de mercados emergentes da UBS.

Mas enquanto as avaliações das empresas chinesas caíram nos últimos anos, as da Índia fizeram o oposto, em parte impulsionadas pelo boom do investimento no varejo. Muitas famílias indianas estão investindo dinheiro em ações nacionais para compensar o que são vistas como taxas de juros baixas, que na melhor das hipóteses apenas equivalem à inflação oficial.

As compras domésticas, muitas vezes por meio de transferências mensais automatizadas para fundos administrados por grandes bancos como o ICICI, facilmente neutralizaram a mudança de instituições estrangeiras para longe da Índia. “A propriedade estrangeira caiu para uma baixa de 11 anos”, de acordo com Jain.

“Em uma base agregada, os investidores globais ainda estão abaixo do peso da Índia”, em parte por causa das avaliações, disse Rohan Jain, gerente de portfólio da William Blair Investment Management. “À medida que o peso indiano aumenta, fica mais difícil para eles encontrarem ações de valor atraentes na Índia, ou precisarão repensar suas métricas de avaliação.”

Após a expansão das empresas listadas no continente em 2019, a ponderação da China disparou no índice no ano seguinte. Mesmo assim, as ações do continente ainda não estão totalmente incluídas.

“Historicamente, sempre que os países atingiram um peso de 25 por cento no MSCI EM Index, eles tenderam a recuar de suas máximas”, disse Rohan Jain, diretora administrativa da equipe de ações de mercados emergentes da Morgan Stanley Investment Management.